Il n’y a pas de petits profits

Un bras de fer autour des crédits logement oppose depuis près de 10 ans une ancienne gérante d’agence bancaire au groupe Crelan (ex-Crédit agricole). Beya Merad est devenue avocate pour se défendre mais surtout pour plaider la cause des clients abusés et qui n’osent pas affronter une banque en justice. Itinéraire d’une opiniâtre.

Tribunal de commerce de Bruxelles, 15 octobre 2009. L’avocat Jean-Pierre Buyle arrive en retard à l’audience. Il enfile sa toge tout en marchant. « Avec deux collègues et un client venus me soutenir, nous avons entendu la porte de l’arrière-salle d’audience s’ouvrir », explique Beya Merad. Une voix s’est adressée à Buyle : « Allez, mon ami, on n’attend plus que toi ! C’était le juge qui, en me voyant, a aussitôt fermé la porte. Je savais que, pour moi, c’était cuit. » Beya Merad ne comprend pas bien ce qui lui arrive.

Elle ne connaît pas encore cette notion de droit, qu’elle surlignera cent fois, quelques années plus tard, quand elle aura entamé des études pour devenir avocate : « Les juges ont une obligation d’impartialité mais aussi d’apparence d’impartialité. » Mais pour l’instant, elle se contente de rester bouche bée. Est-ce ce jour-là qu’elle décide de choisir l’image de « Don Quichotte » pour illustrer ses cartes de visite ? Se dit-elle, à cet instant, qu’elle aurait peut-être mieux fait de tout laisser tomber et de partir élever des chèvres dans le Larzac, plutôt que de se retrouver aujourd’hui, devant un tribunal, quasi seule face à un grand groupe bancaire ?

Le procès qui s’ouvre ce 15 octobre 2009 oppose donc Beya Merad au Crédit agricole. Un bras de fer mêle depuis près de 10 ans cette ancienne gérante d’une agence située à Profondeville, en province de Namur, au groupe bancaire. Motif : une irrégularité dans le décompte des intérêts pour les crédits logement. En 2007, Beya Merad découvre que la banque a mis à charge d’une cliente des intérêts pour une période qui précède la signature de l’acte de crédit chez le notaire. Or, c’est cet acte authentique qui fait office de contrat et qui permet de libérer contractuellement les fonds.

Un "geste commercial"

La cliente se plaint du surplus d’intérêts comptabilisés, Beya Merad intervient et lui obtient le remboursement. Un « geste commercial », justifie la banque. Dans la foulée, Beya Merad découvre que le Crédit agricole met à charge de l’ensemble des clients qui achètent une maison ou un appartement des intérêts dès le transfert des fonds chez le notaire chargé de la signature des actes de vente et d’ouverture de crédit.

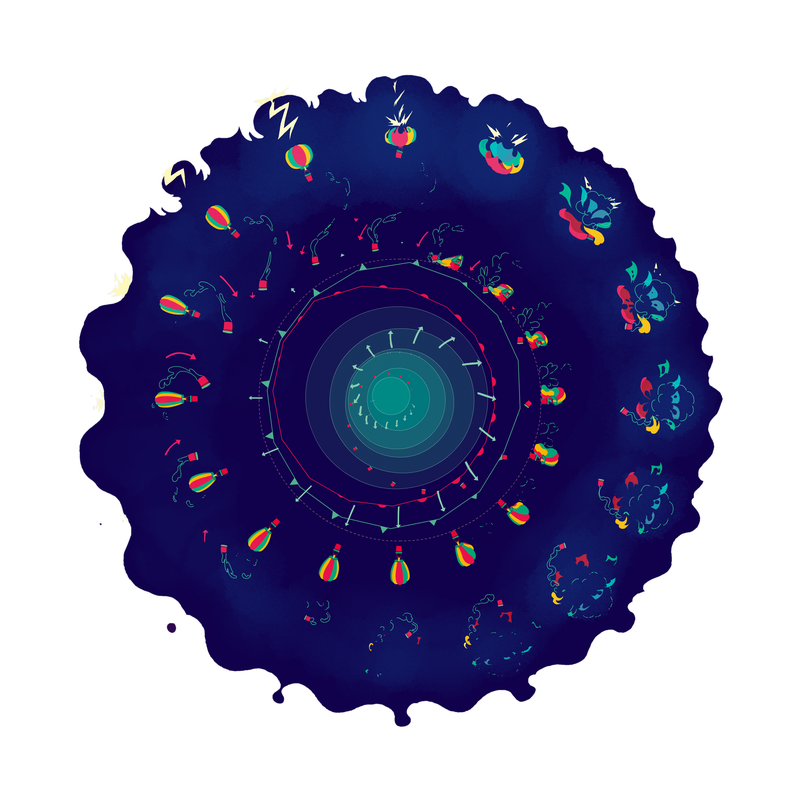

À l’échelle de chaque emprunteur, les bénéfices engendrés par cette pratique ne pèsent pas lourd : entre 10 et 300 euros. Mais pour le groupe bancaire, elle rapporte entre 300 000 et 900 000 euros par an, voire plus, en fonction du volume de crédits, du nombre de jours comptabilisés et des taux d’intérêt en vigueur. En rapport avec les milliards qui s’envolent dans des paradis fiscaux, ces sommes peuvent paraître insignifiantes. Mais qu’importe. Pour le principe, pour l’éthique et pour faire respecter la loi, Beya Merad entend dénoncer la méthode en interne ; elle contacte par e-mail les instances juridiques du Crédit agricole. Celles-ci lui répondent tantôt que la pratique est légale, tantôt encore qu’elle n’est pas appliquée.

Refusant d’être complice d’une méthode qu’elle estime contraire à l’ordre public, Beya Merad remet aussitôt sa démission pour faute grave. Son agence ferme ses portes. La banque lui réclame 25 000 euros pour ne pas avoir presté de préavis. « J’ai rompu mon contrat en raison d’une fraude à laquelle je ne voulais pas être associée. Cela n’aurait pas été logique de continuer à travailler dans ces conditions. » La banquière se sent trahie. L’amertume fait place à la colère. « Le Crédit agricole abusait d’abord de notre confiance à nous, agents bancaires, pour flouer les clients, commente Beya Merad. La plupart ne cherchent pas à comprendre l’ensemble des informations. Ils croient ce que nous leur disons. Or, les intérêts indus sont noyés dans la masse des intérêts de la première mensualité et globalisés avec les intérêts intercalaires. L’achat de leur logement, c’est l’achat de leur vie. Ils s’engagent pour 20 ou 25 ans. Ils veulent un toit, être chez eux et laisser quelque chose à leurs enfants quand ils ne seront plus là. C’est ça l’important pour eux. »

Le crédit logement ne rapporte d’ordinaire pas grand-chose aux banques. Il constitue avant tout un produit d’appel pour attirer des assurances, des placements, des comptes à vue et les comptes d’épargne, parfois de toute la famille. Ce premier contact facilite en outre d’autres crédits par la suite, comme des reprises d’encours pour poser de nouveaux châssis. « Et là, dès la première opération au Crédit agricole, les clients sont floués », clame l’ancienne banquière.

Don Quichotte ne lâche rien

Qui n’a jamais signé un contrat ou payé une facture avec ce sentiment de se faire avoir ? Peu importe donc les montants floués, il n’y a pas de petits profits… Surtout s’ils sont perdus dans la masse de clients. Tout bonus pour les entreprises et pour leurs actionnaires. Une arnaque possible, voire probable, est pratiquement intégrée dans l’inconscient collectif. « Les abus, petits ou grands, sont fréquents dans bon nombre de secteurs et particulièrement au niveau des banques, commente Bernard Bayot, directeur de Financité, un réseau qui regroupe des citoyens et des organisations qui agissent pour davantage d’éthique dans le domaine financier. Le manque de transparence empêche souvent le consommateur de choisir en toute connaissance de cause. »

À la fermeture de son agence, Beya Merad monte au créneau : elle porte plainte au civil contre le Crédit agricole. Débute alors un combat entre l’ex-gérante, la banque et son escorte d’avocats spécialisés, dont Jean-Pierre Buyle. Bâtonnier de Bruxelles de 2010 à 2012, vice-président de l’Ordre des barreaux francophones et germanophones, licencié en droit de l’UCL, il est titulaire d’une spécialisation en droit économique à l’ULB. C’est dans et autour des auditoires que ce ténor a commencé à tisser son réseau influent, notamment dans le monde bancaire, judiciaire et financier. Face à lui, Beya Merad fait figure de Don Quichotte, mais avec un combat qui n’est pas une chimère. « Elle est tenace, elle ne lâche rien », commente un confrère.

À 40 ans, Beya Merad entame des études de droit pour devenir avocate. Cette affaire, ce besoin d’équité et de justice qui l’anime, tout cela tourne en boucle dans sa tête. Cela vire à l’obsession. Ce bourreau de travail, qui exerce des mandats d’administrateur de société le jour, rejoint alors les auditoires chaque soir. Son mémoire de fin d’études s’intitule : La mise à charge du client d’intérêts se rapportant à une période antérieure à l’acte d’ouverture de crédit : une pratique bancaire illégale qui devrait être sanctionnée pénalement. Il a été relu et approuvé par Jean Spreutels, président de la Cour constitutionnelle depuis 2013, et par Me Michèle Grégoire, avocate à la Cour de cassation, tous deux professeurs à l’ULB. Ces pointures du droit ont donc apposé leur nom à ce travail. « J’ai le souvenir de l’excellent travail réalisé par Beya Merad », rappelle Michèle Grégoire.

Lorsque l’audience s’ouvre, en octobre 2009, Beya Merad n’est pas encore diplômée. Comme elle l’avait pressenti à l’entrée de la salle d’audience, le tribunal donne raison à la banque, se demandant « en quoi une pratique qui n’a jamais été décriée par personne, Beya Merad comprise (in tempore non suspecto), et somme toute d’importance réduite quant aux montants, aurait soudainement rendu – définitivement – impossible la poursuite de sa collaboration professionnelle avec son commettant le Crédit agricole ».

Seule face au tribunal

Elle interjette aussitôt appel du jugement. « Pour l’appel, je voulais me défendre moi-même. Je ne parvenais pas à trouver d’avocat spécialisé dans la matière et qui n’ait pas un pied dans les banques. J’ai préféré agir seule, jusqu’à l’intervention de mon confrère Me Pierreux (ex-avocat de Fortis) qui a bien voulu m’assister. »

Si peu aboutissent devant les tribunaux, les contentieux envers les banques ne sont pas rares. En 2015, Ombudsfin, un organisme qui aide les particuliers à résoudre un différend avec une banque, a enregistré 3 049 plaintes. Soit 26,6 % de plus qu’en 2014, notamment parce qu’il est parvenu à se faire davantage connaître. Il a estimé que 733 dossiers étaient recevables. 114 concernaient des crédits hypothécaires. Une de ces plaintes, avancée en août 2014, vise justement l’abus dénoncé par Beya Merad au Crédit agricole. Et dans ce cas précis, l’office de médiation a conclu que la banque (dont le nom n’est pas mentionné) était en tort et devait restituer 150,02 euros au requérant. La banque a suivi l’avis du collège d’Ombudsfin.

Élément troublant : cet avis est rendu par un collège où l’on retrouve la présidente de la 9e chambre de la cour d’appel de Bruxelles, celle précisément qui doit rendre l’arrêt dans l’affaire de Beya Merad ! Y figure également Martine Mannès, l’ancienne secrétaire générale du… groupe Crelan ! C’est cette personne qui, dans un courrier du 19 décembre 2007 confirmait à Beya Merad les déclarations du service juridique de la banque disant que comptabiliser des intérêts avant la signature de l’acte authentique était conforme à la loi.

À partir du moment où la banque a débloqué de l’argent pour permettre à un client d’acheter un logement, elle n’en profite plus. Elle aurait donc le droit de prélever des intérêts dès ce moment. C’est l’un des arguments repris dans le jugement rendu par le tribunal de commerce de Bruxelles. Il est pourtant contesté par plusieurs spécialistes tels que Paul Heymans, auteur de Le crédit hypothécaire au logement réglementé en Belgique. L’argument de Crelan est aussi décrié par la Chambre des notaires : « A priori, actuellement, aucune banque ne fait supporter des intérêts à l’emprunteur entre le moment où elle aurait versé les fonds au notaire et le moment où les fonds sont débloqués dans l’intérêt du client, déclare le notaire Renaud Grégoire. Il est évident que le client ne peut être tributaire des modalités organisationnelles entre la banque et le notaire pour finaliser la signature des actes. »

Une tache dans le plan com

Cette entorse aux pratiques en vigueur et à la loi fait tache dans le plan de communication d’une banque qui joue au maximum la carte de la « coopérative ». La création du Crédit agricole remonte à 1937. C’est l’État belge qui fait naître cette banque mutualiste. Sa principale mission consiste à octroyer des crédits aux agriculteurs et aux horticulteurs. Dans les années 1960, deux caisses coopératives belges agréées sont fondées, Agricaisse côté francophone, Lanbokas côté néerlandophone. Le Crédit agricole est privatisé en 1992 et les caisses deviennent actionnaires de la société anonyme. La banque diversifie ses produits et son panel de clients aux particuliers, aux indépendants et aux entreprises, à travers un réseau d’agences indépendantes. Sur son site Internet, le Crelan se présente comme « une banque sûre. (…) Nous trouvons important d’avoir une relation à long terme, durable avec nos clients. Nous vous offrons des produits transparents et un conseil personnalisé ». La banque invite ses clients à devenir coopérateurs et donc propriétaires d’une banque qui prend en compte la voix de ses clients !

La transparence n’est pas ce qui caractérise la manière dont Crelan justifie l’imputation d’intérêts avant la signature de l’acte notarié. En appel, l’argument de la banque consiste à soutenir l’existence d’une convention d’ouverture de crédit sous seing privé préalable à la signature de l’acte authentique. Or, l’offre de crédit signée par le client pour l’achat d’un logement privé ne prévoit pas la signature d’une (autre) convention autre que celle devant notaire.

La banque ne cesse d’user de nouveaux arguments. Mais Beya Merad finit par obtenir une information du siège de Crelan : « Une personne m’a confirmé que cette méthode était illégale mais que la direction avait ordonné de pratiquer de la sorte. »

Nous avons contacté Jean-Pierre Buyle. Dans sa réponse, il invoque notamment une interprétation divergente de la loi et de la notion de « prélèvement » pour justifier la pratique.

Comment expliquer qu’un juge ait pu donner raison au groupe bancaire ? « La justice est humaine, constate un juriste. La manière de plaider des avocats peut aussi intervenir. » Et là, à coup sûr, Jean-Pierre Buyle et son associé André-Pierre André-Dumont se sont montrés convaincants. Beya Merad ajoute : « Les plus brillants avocats spécialistes de la finance préféreront souvent mettre leurs compétences au service du secteur bancaire qu’au service de la magistrature ou des particuliers auprès desquels ils gagneront bien moins leur vie. Cela déforce évidemment la justice. »

Un juriste bruxellois s’interroge : « Pourquoi le Crédit agricole a-t-il dégainé la grosse artillerie pour s’enfoncer dans des justifications insensées ? » D’autant que les banques n’ont souvent pas besoin de contourner les lois ; celles-ci leur sont souvent largement favorables. « Bruxelles compte bien plus de lobbyistes que de fonctionnaires européens notamment, commente Bernard Bayot, directeur de Financité. Voici en partie pourquoi les directives sont souvent en faveur des banques. En 2008, par exemple, les lobbies sont parvenus à bloquer la division des métiers bancaires : les dépôts et crédits d’un côté, les placements financiers de l’autre ! »

Erin Brokovich belge

En 2014, la Belgique a autorisé la constitution de class actions permettant à des groupements de citoyens d’intenter ensemble des actions en justice. C’est par ce biais qu’Erin Brockovich, incarnée dans un film par Julia Roberts, avait obtenu la condamnation d’une compagnie de distribution d’eau responsable de centaines de cas de maladies graves. Mais, en Belgique, cette « action en réparation collective » doit obligatoirement être introduite par une association de défense des intérêts des consommateurs, par un service public autonome qui agit au nom des victimes ou encore par une association de citoyens dotée d’une personnalité juridique depuis au moins trois ans. « Ce dernier point freine bien sûr les actions : quel citoyen lésé va attendre trois ans avant de pouvoir aller en justice ? », s’interroge Beya Merad qui, en novembre 2015, porte plainte au pénal et se constitue partie civile. Estimant qu’il y avait suffisamment d’éléments pour instruire ce dossier, le juge d’instruction Michel Claise est désormais saisi de l’affaire.

En attendant, c’est seule contre tous.

Vous retombez sur cet article écrit il y a plusieurs années et cela vous donne envie de parcourir nos autres articles de l’époque MAIS notre numéro 3 est en rupture de stock ? ! Pas de panique, adressez-vous à la communauté médorienne via nos petites annonces, il y a bien une personne qui acceptera de vous passer le sien.