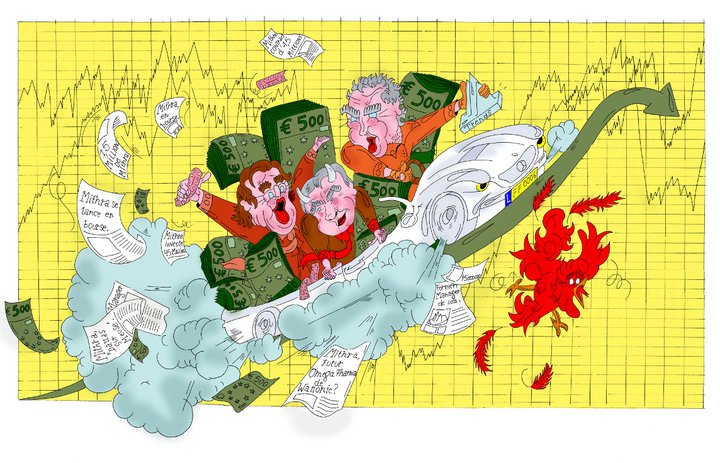

Le goût amer des pilules Mithra

Près d’une femme sur deux sous pilule contraceptive en Belgique avale quotidiennement un comprimé générique de la société Mithra. Dopée aux aides et subsides publics, l’entreprise liégeoise, qui affichait 11,4 millions d’euros de pertes consolidées fin 2014, a pourtant enrichi son patron François Fornieri d’au moins 6,5 millions au cours des mois précédant son entrée en Bourse. Conflits d’intérêts financiers, business plan trafiqué, délocalisation fiscale des fruits de la recherche wallonne, risque financier non déclaré au gendarme de la Bourse : les coulisses de la « success-story » Mithra laissent un goût amer dans la bouche du contribuable wallon.

« Je trouve Monsieur Fornieri un peu trop bling-bling. Il gagnerait à s’inscrire davantage dans la discrétion. » Ces mots de Jean-Claude Marcourt, ministre wallon de l’Économie, claquent comme un rappel à l’ordre, mâtiné d’un soupçon de mépris. « Ce sera mon seul commentaire », conclut-il. La scène se passe à Liège, le 3 juillet 2015, au barbecue annuel de la Maison de la Presse. Le ministre wallon de l’Économie déclinera toute interview ultérieure concernant le tumultueux parcours de François Fornieri, patron de Mithra Pharmaceuticals.

Créée en 1999 par le Pr Jean-Michel Foidart et François Fornieri, cette ancienne spin-off de l’université de Liège, active dans la santé féminine, est pourtant l’un des principaux symboles – sinon le symbole – du renouveau économique wallon. Une success-story « à l’américaine », largement dopée aux aides et subsides publics, que les édiles s’empressent généralement de citer quand il s’agit de convaincre que la Wallonie « se redresse ». Elio Di Rupo lui-même, sur un plateau de télévision en janvier 2012, alors qu’il était Premier ministre, n’a-t-il pas cité, parmi les personnalités qui l’inspiraient, le Prix Nobel d’économie Paul Krugman et… François Fornieri, Manager de l’Année 2011 ?

Le silence de Jean-Claude Marcourt pourrait donc intriguer, de prime abord. D’autant que trois jours plus tôt, François Fornieri, tel un gamin trépignant d’impatience, faisait sonner la cloche de la Bourse de Bruxelles quelques secondes avant l’heure prévue. L’entrée en Bourse de Mithra sur Euronext était une forme de consécration dont le ministre wallon de l’Économie aurait pu s’enorgueillir. Mais non.

Pour comprendre sa réserve, il faut se plonger dans les coulisses de cette « belle histoire » wallonne, dont il a financé le scénario et qui le dépasse aujourd’hui. Jean-Claude Marcourt connaît l’envers du décor. Mais il est coincé. Mithra est un symbole dont il a besoin politiquement. C’est d’ailleurs là tout le génie de François Fornieri : avoir créé une image indispensable au Parti socialiste. Intouchable ou presque, il peut même s’offrir le luxe du culot et de l’arrogance. N’a-t-il pas déclaré au journal L’Écho, en février 2015, au risque de se renier : « Nous ne sommes pas les petits qui vont pleurer à la Région wallonne ou à la Bourse pour avoir des millions » ?

La nébuleuse Mithra

Avec 46,7 % de parts de marché, Mithra est le leader de la contraception féminine orale en Belgique. Or si aujourd’hui la société liégeoise développe, fabrique ou commercialise des médicaments génériques dans quatre sphères de la santé féminine (contraception, ménopause, infections gynécologiques et cancers féminins), c’est notamment parce que Mithra bénéficie du soutien quasi inconditionnel de la Région wallonne depuis sa création. En 2007, l’ex-spin-off fut par exemple la première PME à bénéficier de la labellisation du plan Marshall, pour un projet de recherche sur le cancer du col de l’utérus financé par la Région à hauteur de 4,9 millions d’euros.

Pour bien saisir la logique financière de François Fornieri, il faut rétropédaler en 2005. Cette année-là, les sociétés satellites en lien direct avec Mithra Pharmaceuticals commencent à se multiplier : Themis Holding (qui « conseille et accompagne » les projets de recherche de Mithra), Uteron Pharma (qui développe le stérilet hormonal Levosert), Odyssea Pharma (qui fabrique ce stérilet), Novalon (qui développe des médicaments génériques), Estetra (qui développe la future pilule Estelle) et Yima (la société personnelle de Fornieri qui conseille Mithra et « assure une bonne exécution des contrats » qui la lient à sa clientèle).

Mithra est devenue une nébuleuse. Un grand labyrinthe dans lequel seul François Fornieri semble s’y retrouver. Il est partout actionnaire. En son nom propre ou via sa société de management Yima. Ce qui n’est pas sans poser question : avec une telle structure où l’argent et les brevets circulent d’une société à l’autre, les intérêts financiers du patron de Mithra n’entrent-ils pas en conflit direct avec les intérêts propres de Mithra ? Autrement dit, Mithra ne serait-elle pas devenue une « vache à lait » pour François Fornieri, sous prétexte d’alimenter des projets scientifiques logés dans des sociétés satellites qu’il contrôle ?

Guerres d’actionnaires

Ces questions taraudent très vite plusieurs actionnaires de la spin-off. À commencer par Meusinvest, partenaire de la toute première heure. Le 14 novembre 2007, Freddy Meurs, qui représente l’invest public au CA de Mithra, finit par sortir du bois : « Il précise que des conflits d’intérêts potentiels dans le chef de monsieur Fornieri le rendent mal à l’aise », indique sobrement le procès-verbal de la réunion. À l’époque, le CA de Mithra doit décider s’il convient ou non que Mithra investisse deux millions d’euros dans Uteron Pharma, dont François Fornieri est actionnaire, pour développer le futur stérilet hormonal Levosert. La décision sera prise deux semaines plus tard en l’absence de Freddy Meurs. Ce dernier, opposé à l’investissement, n’a tout simplement… pas reçu de convocation.

Lors de la réunion suivante, Freddy Meurs remet sur la table les conflits d’intérêts potentiels de François Fornieri. Pour l’heure, Mithra n’a injecté qu’une première tranche de 500 000 euros dans Uteron. Meurs va alors se battre pour que Mithra renonce à payer la seconde tranche de 1,5 million. Le 1er juillet 2009, François Fornieri, qui possède alors 36,7 % d’Uteron, est contraint de se déclarer en conflit d’intérêts et le CA de Mithra renonce à investir davantage dans Uteron. Tout comme il renonce à transférer le projet prometteur de pilule contraceptive Estelle dans Estetra, un énième satellite de Mithra que Fornieri voulait créer (et qu’il créera quand même deux mois plus tard, au mépris des actionnaires réfractaires).

Le groupe pharmaceutique espagnol Chemo, entré au capital de Mithra en 2004 pour aider la spin-off à développer le Levosert, a lui aussi de gros soucis avec la stratégie et les pratiques de François Fornieri. Comme Meusinvest, Chemo était opposé au transfert des « bijoux de famille » de Mithra (Levosert, Estelle) dans des sociétés satellites (Uteron, Estetra) contrôlées par Fornieri. L’actionnaire espagnol était donc furibard lorsqu’il a découvert, sept mois plus tard, que Mithra avait investi en septembre 2007, à son insu, près d’un demi-million d’euros dans Odyssea, alors contrôlée à 70 % par François Fornieri. Chemo résume ainsi le problème : « Monsieur Fornieri est titulaire de participations plus importantes dans ces sociétés [satellites] que dans Mithra, ce qui biaise évidemment toute prise de décision au sein de Mithra » profitant à ces sociétés satellites. François Fornieri rétorque que ces investissements « ont été unanimement décidés en conseil » et ne sont pas issus d’une décision qui lui reviendrait à lui seul.

Chemo reproche également à Mithra d’avoir artificiellement gonflé son chiffre d’affaires en « factur[ant] plusieurs mois de ventes de stocks au distributeur principal, Docpharma, en fin d’année ». Objectif, selon Chemo : « Masquer la réalité économique de la performance, comme cela fut le cas en 2007 et en 2008. » Cela figure noir sur blanc dans des documents judiciaires. Cette accusation de faux bilans est grave : elle relève du droit pénal fiscal.

On l’a compris : à l’été 2009, entre Fornieri et Chemo/Meusinvest, le torchon brûle. Pour sortir de cette impasse, François Fornieri parviendra – on ne sait trop comment – à récupérer Freddy Meurs dans son camp, et attaquera Chemo devant le tribunal de commerce de Liège pour tenter de l’exclure de l’actionnariat. Il n’y aura jamais de jugement final, mais un deal secret hors cour. Exposer son linge sale en public aurait semble-t-il trop nui à l’image de Mithra et de son CEO. Vu le climat, Chemo se retirera, non sans avoir chèrement négocié son départ semblerait-il…

« Un bras d’honneur à la Région »

Ce conflit réglé, la voie est libre pour François Fornieri. En 2010, il regroupe tous les projets de recherche de Mithra au sein d’Uteron Pharma. Officiellement, il s’agit de protéger la spin-off en éloignant les projets à risque. Officieusement, François Fornieri prépare la vente des joyaux de Mithra. En janvier 2013, Uteron Pharma est vendu 305 millions de dollars au géant américain Actavis. L’emploi – production du Levosert et recherche et développement – devait rester à Liège. Un an et demi plus tard, Actavis lance une procédure Renault pour licencier une quarantaine de chercheurs.

« Jean-Claude Marcourt s’est senti trahi, lui qui avait soutenu Mithra à bout de bras depuis le début de son premier mandat en 2004, confie un fin connaisseur du dossier. Et il y avait de quoi : tous les bijoux de famille de Mithra, développés au fil des ans avec diverses aides publiques wallonnes, s’envolaient vers les États-Unis ! Cette vente, c’était un fameux bras d’honneur à la Région. » Interpellé au Parlement wallon par Christine Defraigne (MR), le ministre de l’Économie sera même forcé de reconnaître qu’il n’a « pas été consulté formellement » concernant cette vente. Il a juste été « informé » avant la finalisation de l’opération. À minuit moins une. Et ce, alors que la Société régionale d’investissement de Wallonie (SRIW) était cofondatrice d’Uteron et détenait 5,7 % du capital…

Fornieri a réussi un joli coup. Cette vente a essentiellement bénéficié aux actionnaires privés de la première heure : lui-même, Jean-Michel Foidart, Stijn et Leon Van Rompay. L’entrepreneur liégeois va alors préparer le prochain chantier de Mithra : conquérir le monde.

Marcourt en « otage » au Brésil

C’est tout auréolé de sa distinction au titre d’Officier du Mérite wallon, reçue cinq jours plus tôt à l’Élysette, que François Fornieri retourne à Namur ce mercredi 18 septembre 2013. Il a rendez-vous avec Jean-Claude Marcourt himself pour lui présenter ses nouvelles ambitions pour Mithra : une unité de recherche couplée à une usine de production de médicaments, à Flémalle, dans la banlieue liégeoise. L’investissement est chiffré à 48 millions d’euros. Fornieri présente les plans, les nouveaux organigrammes du personnel, et annonce au ministre de l’Économie la création d’une petite centaine d’emplois pour 2017. Si on l’aide.

Deux semaines plus tard, les deux hommes se retrouvent lors d’une mission économique wallonne au Brésil. Mardi 1er octobre 2013, à São Paulo, François Fornieri annonce en grande pompe la création de Mithra do Brasil lors d’une conférence de presse à laquelle il a demandé au ministre Marcourt d’être présent à ses côtés. Le CEO de Mithra se dit « très confiant en l’avenir de cette première filiale hors Europe », qu’il annonce avoir créée en partenariat avec la société suisse Stragen. Jean-Claude Marcourt ne le sait pas, mais il est tombé dans un traquenard. Lui, le ministre représentant la Région wallonne au Brésil, a été pris « en otage » par Fornieri. Il se retrouve en train de cautionner une coquille vide basée sur un partenariat fantôme. Médor peut l’affirmer : Fornieri n’a absolument rien signé avec Stragen, qui le… lâchera d’ailleurs quelques jours plus tard. Fin octobre 2015, Mithra do Brasil n’était toujours pas enregistrée auprès de l’Agence brésilienne de vigilance sanitaire (ANVISA) pour vendre le moindre produit pharmaceutique…

Au cours des semaines qui suivent, le nouveau projet de laboratoires et d’usine de François Fornieri enfle de manière spectaculaire. Il s’agit désormais de créer une sorte de… campus privé : le « Mithra Campus ». Fornieri voit grand. Pense grand. The sky is the limit ! La superficie des bâtiments double. Le concept vise à présent à attirer des firmes pharmaceutiques du monde entier à Liège et à leur proposer les services de Mithra dans le développement et la production de produits pharmaceutiques, les essais cliniques, l’enregistrement des produits… Bref, tous les métiers de la chaîne de l’industrie du médicament. Fin novembre 2013, Fornieri présente ce projet à Mumbai, lors d’une mission économique en Inde. Il annonce désormais une équipe de… 200 personnes. Le tout sous les yeux médusés de Jean-Claude Marcourt.

Business plan trafiqué

A la même période, Mithra remet un business plan à des investisseurs externes pour lever plus de 100 millions d’euros. Le double de ce que Fornieri a présenté au ministre Marcourt deux mois plus tôt. Objectif : financer cet ambitieux campus ainsi qu’un réseau de filiales internationales. Mais ce plan sera recalé par la SRIW, qui l’a fait analyser par PricewaterhouseCoopers : trop risqué, car basé sur des hypothèses de ventes trop optimistes, notamment au… Brésil. Il faut réduire la voilure. Le business plan sera donc retravaillé en interne, début 2014, en vue d’être resoumis à la SRIW et à Meusinvest. Steven Peters, le directeur financier d’Uteron et de la famille Van Rompay, est appelé à la rescousse.

Sa solution ? Scinder l’investissement dans l’usine en deux phases, financées séparément. Mais il y a alors un problème, dont il fait part à François Fornieri : « On a trop de ventes dans les filiales et par conséquent le plan montre qu’on n’a pas besoin d’argent. » Le financier propose alors à François Fornieri de… manipuler trois types de chiffres (les exportations, les ventes au Brésil, et les coûts des filiales) pour pouvoir néanmoins obtenir des aides publiques : « Avec ça je peux arriver à 17 à 20 millions de besoins de cash », écrit Steven Peters dans un mail le 14 février. Deux jours plus tard, Fornieri lui donne son feu vert : « OK pour diminuer l’export, augmenter les besoins des filiales et diminuer les ventes du Brésil. »

Le business plan final du 21 février 2014, envoyé notamment à la SRIW et Meusinvest, annonce pour 2015 un « besoin de cash » de 17 millions d’euros et prétend obtenir 15 millions de subsides de la Région wallonne pour construire l’usine et financer la recherche sur la période 2014-2021.

Un dossier gonflé aux hormones

Le 28 mars 2014, le dossier Mithra atterrit sur la table du comité de direction et d’investissements de Meusinvest. Il est truffé d’erreurs, pourtant faciles à vérifier. Au Brésil, où Mithra a racheté une coquille vide qui n’a pas d’autorisation pour vendre le moindre produit pharmaceutique, pas moins de 6,8 millions d’euros de ventes sont prévus pour 2015. Le dossier claironne même que « Mithra dispose d’un accord de distribution pour un portefeuille de produits hormonaux (en ordre au niveau des autorisations réglementaires), ce qui permet de démarrer la commercialisation de ces produits dès 2015 ». C’était du pipeau.

Idem pour les filiales en France et en Allemagne : plus de 3 millions d’euros de ventes cumulées dans ces deux pays sont prévus en 2015 par Mithra. Or la filiale allemande vient tout juste d’être créée et n’a ni autorisations ni produits. En France, la filiale n’existe même pas ! Elle ne sera fondée qu’en… 2015. Tout dans ce dossier semble gonflé aux hormones. Le chiffre d’affaires prévu pour 2014 est de 26,1 millions d’euros. Or au 31 décembre 2014, le vrai chiffre n’a atteint que 17,8 millions. Il a donc été surévalué de 32 %.

Et pourtant, sur la base de ce dossier manipulé aux hypothèses farfelues, Meusinvest investira dans Mithra 7,7 millions d’euros (en capital et sous forme de prêt). La SRIW consentira un prêt subordonné de 10 millions. Et Ogeo Fund, le fonds de pension liégeois, injectera 10 millions dans le projet.

Sauvetage express par Stéphane Moreau

Pourquoi la SRIW, Moreau et consorts viennent-ils nourrir la baudruche ? Mithra manque cruellement de liquidités. Elle ne peut plus payer ses collaborateurs. Les factures des fournisseurs s’amoncellent. « Au printemps 2014, l’encadrement de Mithra était très inquiet du manque de trésorerie qui, s’il n’était pas résorbé dans le mois, obligerait la société à prendre des décisions radicales quant à sa continuité », témoigne une source interne. « Le responsable juridique du groupe ira jusqu’à contacter un avocat pour que celui-ci se prépare à lancer une procédure de réorganisation judiciaire, l’antichambre de la faillite », confie une autre source. La fin de la success-story, déjà ? Nous sommes à deux mois des élections régionales, fédérales et européennes du 25 mai 2014. Si Mithra fait aveu de faillite juste avant le scrutin, c’est un symbole du plan Marshall qui s’effondre. Une catastrophe pour le PS et le renouveau économique wallon. Très vite, l’info parvient aux oreilles de Jean-Claude Marcourt, qui dégaine son téléphone…

Selon nos informations, dans les jours qui suivent, la banque ING accorde à Mithra une avance à terme fixe (straight loan) de deux millions d’euros, garantie par Meusinvest, pour « tenir » jusque fin juin. Mais il faut financer la suite. Et c’est là que débarque, comme par magie, Stéphane Moreau, le puissant patron de l’intercommunale Tecteo et bourgmestre PS d’Ans. Le fonds de pension Ogeo Fund, dont il préside le comité de direction, va injecter 10 millions d’euros en s’invitant au tour de table en cours. Officiellement pour financer le nouveau centre de recherche et de production à Flémalle. Officieusement pour sauver Mithra.

Uteron II, le retour

Puis, en janvier 2015, coup de théâtre : François Fornieri annonce le rachat par Mithra de quatre des six projets de recherche d’Uteron Pharma qu’il avait vendus deux ans plus tôt à l’américaine Actavis : la pilule contraceptive Estelle, le stérilet hormonal Alyssa, et deux produits de santé intime, Colvir et Vaginate. Mithra rachète chacun des projets… pour un euro symbolique. Alors qu’en 2013, les droits de propriété intellectuelle de ces quatre produits avaient été vendus… 155 millions de dollars à Actavis. Ce rachat impose cependant à Mithra de reprendre toutes les dettes et le personnel associés à ces produits, ce qui met fin à la procédure Renault initiée en août 2014.

Le développement de la pilule Estelle, basée sur l’œstrogène naturel Estetrol, devient désormais la priorité numéro un de Mithra. La société rachète les derniers brevets qui lui manquent, et prépare son entrée en Bourse. Fin février, nouveau coup de théâtre : le milliardaire flamand Marc Coucke annonce un investissement de 40 millions d’euros dans Mithra.

L’action perd 30 % en quatre mois

Le 30 juin 2015, Mithra entre donc en Bourse. Le prix de lancement de l’action est fixé à 12 euros. Depuis, on assiste à une longue agonie du titre. Fin octobre, il frôlait les 8,50 euros. Soit une perte nette de 30 % en l’espace de quatre mois. Il faut dire que les banques ING et KBC ont toutes deux classé l’action Mithra à 7 sur leurs échelles de risque, qui comptent… sept degrés. Le risque maximal, donc.

Il est vrai que la santé financière de Mithra pourrait être meilleure. « Depuis 2012, la société a essuyé des pertes d’exploitation, souligne le prospectus. En 2012, elle a enregistré des pertes nettes consolidées de 0,6 million d’euros ; en 2013, celles-ci s’élevaient à 1,5 million d’euros et en 2014 à 2,9 millions d’euros. Sur une base pro forma, les pertes nettes consolidées de la société s’élevaient à 11,4 millions d’euros en 2014. »

Les pouvoirs publics wallons qui soutiennent Mithra – SRIW et Meusinvest en tête – ont-ils manqué de vigilance en investissant des dizaines de millions d’euros dans une entreprise qui accumule les pertes, perd de la valeur jour après jour, et est jugée ultra-risquée par le marché et les experts financiers ? Stéphane Moreau, qu’on dit pourtant avisé, aurait-il fait défaut de prudence en investissant dans Mithra 10 millions destinés à payer les pensions des employés des sept entreprises affiliées à Ogeo Fund ?

16 ans et aucun produit innovant

Interrogé par Canal Z au lancement du titre Mithra, l’analyste Cédric Boitte (Accioz) évoquait « un profil attractif » mais avec encore « trop d’incertitudes et de délais » pour y investir. « Si tout se passe bien, l’Estelle sera sur le marché en 2020, mais les premiers brevets arrivent déjà à échéance en 2022. Donc Mithra devra obtenir des “rallonges” de brevets si elle espère réellement générer d’importants revenus. » Il rappelle en outre que Mithra est certes leader du marché dans la contraception en Belgique et aux Pays-Bas, mais « au travers de produits génériques et de produits sous licence, donc pas de médicaments développés en propre ». Une réalité que beaucoup tendent à oublier : en 16 ans d’existence, Mithra n’a encore jamais développé, enregistré et commercialisé un seul nouveau produit innovant, de A à Z, seule.

Si le cours de l’action a rapidement plongé, l’engouement des investisseurs a été bien réel lors de l’introduction en Bourse de Mithra. Ce fut la plus importante IPO du secteur pharmaceutique sur les marchés Euronext de ces dix dernières années. Elle a permis de lever 79,3 millions d’euros. Un pactole que la société va désormais consacrer à 75 % à ses deux projets-phares basés sur l’Estetrol : la pilule contraceptive Estelle et le traitement hormonal contre la ménopause Donesta.

Estelle « intégralement dépréciée »

Résumons-nous. Mithra n’a encore jamais lancé une seule véritable innovation scientifique sur le marché, les pouvoirs publics soutiennent à corps perdu cette entreprise qui les dupe, et Mithra mise à présent tout son avenir sur le développement d’une pilule que François Fornieri présente comme un futur blockbuster, un produit dont les ventes annuelles dépassent le milliard de dollars. Mais que vaut vraiment Estelle ?

Actavis a subitement abandonné le développement de ce projet un an et demi après l’avoir acquis. Mithra a ensuite récupéré Estelle pour un euro symbolique. Pourquoi donc le géant américain aurait-il laissé filer une telle poule aux œufs d’or pour si peu ? Se pourrait-il que des tests réalisés par Actavis durant les 18 mois où la firme a développé Estelle se soient soldés par des échecs ?

La communication d’Actavis, dans ses résultats pour le 3e trimestre 2014, pourrait le suggérer : « Au 30 juin 2014, après un événement déclencheur identifié, l’actif incorporel en recherche et développement lié à Estelle (…) a été jugé intégralement déprécié. » Quel est donc ce mystérieux « événement déclencheur » (triggering event) qui a réduit la valeur du projet Estelle à néant aux yeux d’Actavis ? « Nous n’avons aucun commentaire à faire au-delà de ce que nous avons déclaré dans nos résultats », répond Mark Marmur, porte-parole d’Actavis. Trop sensible ?

Pour François Fornieri, ce triggering event serait « une simple décision interne d’arrêter de développer des projets en gynécologie. Les repreneurs américains ont décidé de se focaliser sur d’autres priorités. Quand vous avez 40, 50 ou 100 projets en développement, il faut faire des choix. “Triggering event”, c’est une expression utilisée quand on décide de ne pas justifier clairement une décision stratégique, parce qu’on souhaite éviter toute éventuelle conséquence boursière négative. »

6,5 millions pour Fornieri en neuf mois

Entre 2010 et 2013, Mithra a versé plus de 6,7 millions d’euros de dividendes à ses actionnaires, au premier rang desquels figurait François Fornieri. En 2013 par exemple, plus de 2,2 millions ont été distribués alors que la société affichait une perte nette d’exploitation de 1,5 million.

Mithra serait-elle la vache à lait de François Fornieri ? À la lecture du prospectus d’entrée en Bourse, la question mérite d’être posée : « La société loue actuellement à son CEO, Yima SPRL, 800 m² sur les 1 600 m² d’espace de bureaux de son siège social. En septembre 2014, Mithra a acheté 100 % des actions de Mithra IBD et Mithra RDP, dans les deux cas à M. François Fornieri, pour une contrepartie totale de 3 millions d’euros. En décembre 2014, Mithra a acheté 25 % des actions de Novalon à M. François Fornieri, pour une contrepartie totale de 2 millions d’euros. » En mars 2015, rebelote : Mithra rachète à nouveau 25 % de Novalon à son CEO. Mais cette fois pour 1,5 million d’euros et non deux. Les actions de Novalon auraient ainsi subitement perdu un quart de leur valeur en trois mois. Bizarre…

Bilan de ces opérations ? Au cours des neuf mois précédant l’introduction en Bourse de Mithra, l’ex-spin-off aura versé, hors loyers, 6,5 millions d’euros à son flamboyant patron. Dont 3,5 millions pour acheter 50 % d’une société, Novalon, qui affichait plus de 2,5 millions de pertes fin 2014 et dont la dissolution a dû être envisagée lors de l’assemblée générale de juin 2013. Interpellant.

Un nid de conflits d’intérêts

Évidemment, lors de ces transactions de rachats d’actions, François Fornieri se trouve en conflit d’intérêts majeur, étant à la fois vendeur (en son nom propre) et acheteur (comme actionnaire de Mithra). Il a déclaré ces conflits d’intérêts lors des CA de Mithra, mais ces transactions ont été approuvées « à l’unanimité » afin de « compléter le schéma du groupe ».

« Trois millions, deux millions, un million et demi : les prix sont étrangement ronds. On se demande bien qui les a fixés et comment… », s’interroge, dubitatif, un administrateur de sociétés. Qui ose une seconde question : « Les administrateurs ont-ils agi en âme et conscience dans l’intérêt exclusif de Mithra ? » Quatre personnes étaient autour de la table le 25 septembre 2014, à Liège, entre 15h30 et 16h30, quand le CA de Mithra a décidé de racheter pour cinq millions d’euros d’actions à François Fornieri en l’espace de quelques minutes : François Fornieri (Yima), Guy De Bruyne (Ardentia Invest), Freddy Meurs (CEFMA Consult) et Gaëtan Servais (Meusinvest). Donnant-donnant ? En petit comité, les administrateurs de Mithra alimentent Fornieri. Et lui se montre généreux. À son initiative, Mithra sponsorise depuis juillet 2013 l’ASBL Îles de Paix à hauteur de 150 000 euros sur trois ans. Le sponsoring a été annoncé par l’ONG juste après que Freddy Meurs a rejoint son CA, à titre privé, en juin 2013. Il en est désormais devenu le vice-président : une belle reconversion dans l’humanitaire facilitée par cet apport d’argent frais.

Mithra sponsorise aussi le Festival de jazz de Liège (50 000 euros en 2013, puis 100 000 euros par an pendant trois ans), rebaptisé « Mithra Jazz », qu’organise le directeur général de Meusinvest Gaëtan Servais. Quant à Guy De Bruyne, petit actionnaire de Mithra, c’est un fidèle d’entre les fidèles de François Fornieri. On le retrouve, lui et sa société luxembourgeoise CG ?Cube, dans plusieurs structures du groupe. Toujours en soutien du « patron ».

Triangle belgo-irlandais

Sur le plan fiscal, les plus-values réalisées par François Fornieri sur ses ventes d’actions ne seront pas taxées. Bienvenue en Belgique. Mais l’homme apprécie aussi le Luxembourg, où sa Mercedes SLS blanche est immatriculée. Il dispose aussi, au Grand-Duché, d’une société créée en décembre 2012 détenant « du mobilier en rapport avec des œuvres d’art » pour un peu plus de 154 000 euros. De la roupie de sansonnet, par rapport à l’étrange montage fiscal dévoilé dans le prospectus d’entrée en Bourse de Mithra.

Principale bénéficiaire de cette construction offshore : la société Alter Pharma de Stijn et Leon Van Rompay, une boîte flamande créée en 2010 active dans les médicaments génériques. La très riche famille Van Rompay est un partenaire historique de François Fornieri. Leon et son fils Stijn le soutiennent depuis le milieu des années 2000. Et il se dit que ce serait Leon Van Rompay qui aurait présenté le milliardaire Marc Coucke à Fornieri. Tout cela vaut sans doute un renvoi d’ascenseur. Surtout si celui-ci propulse légalement plusieurs millions d’euros dans un paradis fiscal…

On connaissait le Triangle des Bermudes. Voici le Triangle belgo-irlandais. Alors que Mithra aurait pu s’arranger directement avec sa filiale Novalon pour commercialiser ses médicaments génériques Zoreline et Myring, les deux firmes liégeoises sont obligées de faire un détour par… Dublin, où Novalon doit y abandonner 50 % de ses recettes à Generic Specialty Pharma (GSP), une opaque coquille irlandaise détenue par Alter Pharma. En échange de 50 % de ses profits, Novalon avait reçu 3 millions d’euros de GSP, en 2012, pour la vente d’une licence exclusive mondiale à GSP pour commercialiser le Zoreline et le Myring. Du coup, Mithra est obligé de passer par l’Irlande, et d’acheter une licence à GSP pour pouvoir ensuite vendre les deux génériques de Novalon sur les territoires qu’elle exploite (Benelux, France, Allemagne, Brésil). Compliqué !

Aides wallonnes offshore

Mithra à nouveau dindon de la farce ? À cause de ce deal entre Novalon et GSP noué par Fornieri et les Van Rompay, la participation de Mithra dans les revenus tirés des ventes mondiales de Zoreline et Myring n’est que de 25 %. Elle aurait été de 50 % si Mithra avait pu dealer en direct avec Novalon. Seul Alter Pharma profite de ce montage. Sa filiale irlandaise GSP est imposée au taux de 12,5 % au plus. Alter Pharma, actionnaire à 100 % de GSP, peut alors se distribuer les bénéfices de GSP sous forme de dividendes annuels qui profitent, en Belgique, du régime dit des « revenus définitivement taxés » ou RDT. « Alter Pharma exploite le paradis fiscal irlandais comme les géants américains Apple et Google, résume un expert fiscal. Tout l’argent qui entre dans GSP sera, s’il est rapatrié en Belgique, taxé au maximum à 14 % grâce à la combinaison du taux irlandais et du régime RDT belge. »

« Morale » de l’histoire ? Le Zoreline, développé à Liège par Mithra grâce à une avance remboursable de 1,8 million d’euros de la Région wallonne, dégagera jusqu’en 2027 l’essentiel de ses bénéfices offshore, au profit de deux hommes d’affaires… flamands !

Un risque financier « oublié »

A cette délocalisation fiscale de la recherche wallonne, à cet énorme jackpot touché par François Fornieri lors de ses reventes d’actions à Mithra, s’ajoute encore un point qui fera sans doute bondir, une fois de plus, le ministre wallon de l’Économie : l’omission, dans le prospectus de Mithra, d’un risque financier potentiellement important pour les actionnaires. En effet, quand une entreprise désire entrer en Bourse, elle doit passer aux rayons X devant les investisseurs. Histoire qu’ils puissent parier sur le bon cheval sans découvrir un « vice caché » a posteriori. Or d’après nos informations, Mithra a clairement « oublié » de mentionner dans son prospectus une procédure judiciaire en cours qui pourrait lui porter un préjudice financier tangible.

Si les faits se confirment, cet « oubli » pourrait être passible d’un mois à un an de prison et/ou d’une amende de 450 à 90 000 euros, selon la loi relative aux offres publiques d’instruments de placement. Cette loi du 16 juin 2006 réprime en effet ceux qui « omettent de donner des informations ou documents qu’ils sont tenus de fournir (…) ou qui donnent sciemment des informations ou documents inexacts ou incomplets » dans le cadre d’une introduction en Bourse, par exemple.

La procédure judiciaire en question est liée au fameux stérilet Levosert, développé par Mithra/Uteron puis revendu en 2013 à Actavis. Elle oppose Mithra à la société Contrel Europe et est toujours pendante devant le tribunal de commerce de Liège. En cause ? Deux stérilets hormonaux baptisés Femilis et Femilis Slim, développés par le gynécologue knokkois Dirk Wildemeersch au sein de sa société Contrel (cinq employés). Selon nos informations, Contrel et Mithra ont signé en 2005 un contrat portant principalement sur deux points. D’une part, Mithra s’est engagée à faire aboutir une partie du dossier d’enregistrement du Femilis Slim auprès des autorités ad hoc. En retour, la société de François Fornieri bénéficiait de conditions avantageuses pour distribuer en exclusivité le Femilis Slim en Belgique et au Luxembourg.

Mais aux yeux de François Fornieri, cette licence de distribution porte sur le Femilis Slim et le Femilis. Là où Contrel soutient qu’elle ne concerne que le Femilis Slim. Ce conflit expliquerait pourquoi les produits Femilis de Contrel ne sont toujours pas sur le marché aujourd’hui. En 2007, Mithra porte l’affaire devant la justice. L’ex-spin-off réclamerait une somme astronomique – plus de 5 millions d’euros, selon nos informations – pour compenser le manque à gagner résultant de la rupture du contrat de distribution par Contrel. De son côté, Contrel réclamerait d’importants dommages et intérêts, dont le montant enfle de jour en jour, afin de compenser son manque à gagner dû au retard de commercialisation du Femilis Slim.

Vol de données confidentielles ?

L’affaire est d’autant plus sensible que, toujours selon nos informations, au moment de la signature du contrat, Mithra pataugeait dans le développement de ce qui allait devenir un de ses fleurons : le Levosert. Un stérilet hormonal très semblable au… Femilis de Contrel. En clair, Mithra aurait utilisé des informations scientifiques confidentielles contenues dans le dossier d’enregistrement du Femilis, que lui avait confié Contrel, afin de sortir de son bourbier et terminer le développement du Levosert.

Les enjeux financiers pour Mithra seraient bien réels puisque l’ex-spin-off, lors du lancement du Levosert en mars 2014 en Belgique, annonçait que « les perspectives commerciales laissent entrevoir la possibilité de faire du Levosert un prochain blockbuster ». Or les stérilets Femilis auraient un potentiel commercial supérieur encore car ils corrigeraient plusieurs défauts du stérilet Mirena de Bayer, dont le Levosert n’est que la copie générique.

Début 2014, la présidente du tribunal a renvoyé les parties dos à dos en leur suggérant de trouver un arrangement à l’amiable. Quelques semaines plus tard, François Fornieri et Contrel se sont rencontrés dans un hôtel non loin de Louvain pour tenter de débloquer le dossier. Sans suite jusqu’ici.

Tout comme nos demandes d’interview adressées à François Fornieri.

P.S. La date limite pour se porter candidat·e à la seconde bourse Inclusion de Médor est fixée au 30 janvier 2021, minuit. Découvrez notre travail pour rendre Médor plus inclusif